股权未涉及跨国并购的交易所 因而近期也被多家欧洲跨国交易所集团抛以橄榄枝

中金公司研报指出,综合中债登和上清所债券托管数据来看,2019年10月,境外机构继续增持中国国债。当月境外机构合计增持101亿元中国债券。分品种来看,主要增持国债152亿元,减持34亿元政金债和59亿元同业存单;信用债中,增持中票45亿元,小幅增持3亿元企业债,小幅减持6亿元短融超短融。

申万宏源研报指出,境外机构对债券的配置意愿主要受三方面因素的影响:国内债市收益率水平、中美利差和汇率预期。当国内收益率水平较高,中美利差增大,预期人民币兑美元升值时,境外机构配置的动力会增强,反之亦然。

中金公司研报指出,近期全球央行降息潮持续,且多数新兴市场央行降息幅度超市场预期,中外利差持续维持高位,中美短端利差创出新高。与此同时,美欧增长差边际压缩压制美元,预计后续人民币汇率有望维持稳定甚至小幅升值,从而支撑境外机构对中国债市的需求。

日本大型银行为削减成本拟加速裁员

据日本共同社报道,日本大型银行正在致力于削减成本,主要原因是随着数字化的发展可以用较少人手完成工作,以及超低利率长期化导致盈利能力减弱。日本央行没有停止大规模货币宽松的征兆,无法期待不远的将来利率会上升,裁员的动向或将加速。

据报道,瑞穗金融集团正在推进削减包括临时工在内1.9万人的计划,无法否定可能因人事、工资和养老金制度的变更导致提前退休人员增加。

三井住友金融集团提出到2019年度为止的3年内削减不到5000人、三菱日联银行宣布到2023年度减少逾1万人业务量的计划。

事务作业通过软件处理实现自动化,融资业务采用人工智能(AI)等,大型银行提高效率的方法各种各样,通过控制录用人数及自然减少来缩减人员。今后,瑞穗对人事和工资制度的大幅调整或许会成为考虑裁员措施的其他银行的参考。

三井住友2019财年中期(4至9月)合并财报显示,面向个人和中小企业的业务利润比上年同期减少约15%。存款与贷款利率差“差额利润”的减少形成较大打击。

三井住友社长太田纯表示:“面向个人和中小企业难以提高业务毛利。将降低盈亏平衡点。”

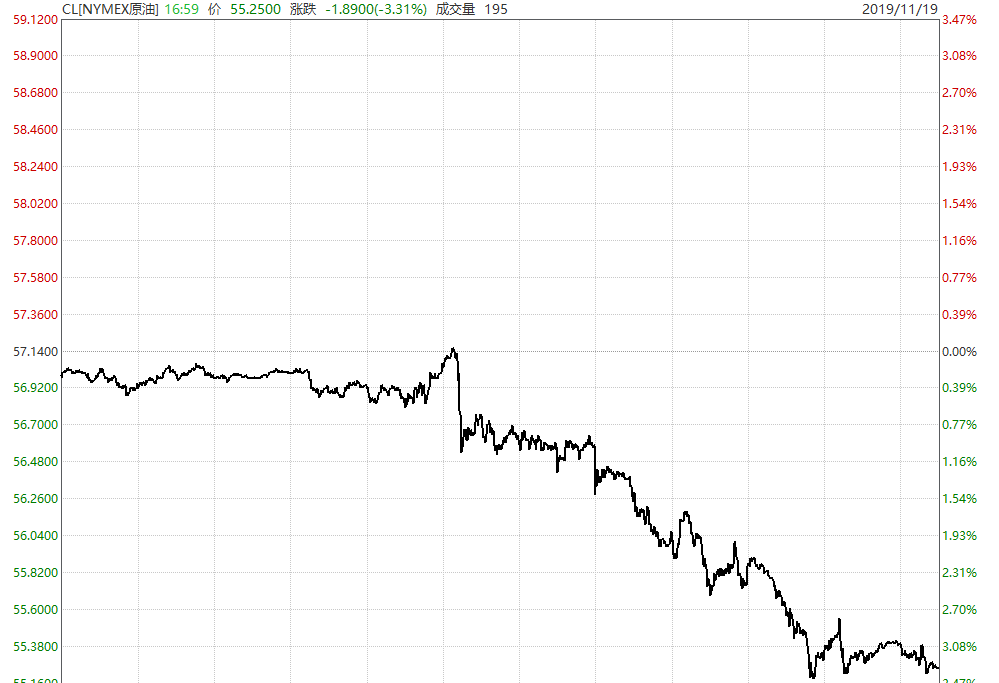

NYMEX原油期货收跌逾3%,创七周以来最大单日跌幅

创七周以来最大单日跌幅。API数据显示,美国原油库存升至四个月新高。布油现跌2.72%报60.74美元/桶。

API数据显示美国原油库存增幅大于预期,汽油库存增幅大于预期,精炼油库存降幅大于预期。

具体数据显示,美国至11月15日当周API原油库存增加600万桶,预期增加106.2万桶,前值减少54.1万桶。美国11月15日当周API库欣地区原油库存减少140万桶,前值减少120万桶。美国11月15日当周API汽油库存增加340万桶,预期增加71.5万桶,前值增加230万桶。美国11月15日当周API精炼油库存减少220万桶,预期减少47.5万桶,前值增加88.7万桶。

波音737MAX销售回暖?有望与多家公司达60亿美元订单

19日,波音737 MAX客机在迪拜航展上成为人们关注的焦点。尽管该机型自3月起全球停飞,但仍有数家航空公司宣布,计划订购50架、按标价计算价值达60亿美元的飞机。

据报道,自17日起,为期5天的2019年迪拜国际航空展开幕。哈萨克斯坦阿斯塔纳航空公司(Air Astana)表示,已签署了一份意向书,将为其子公司Fly Arystana订购30架波音737 MAX 8客机。

资料图:当地时间3月27日,美国西南航空公司的波音737 MAX系列飞机停放在号称“飞机坟场”的维克多维尔机场。

阿斯塔纳航空公司(Air Astana)主要运营的是来自空客(Airbus)和巴西航空工业公司(Embraer)的客机。该公司表示,有信心波音公司有能力解决MAX客机的问题。

报道称,波音公司完成客机相关软件升级和培训修订工作,但仍需要监管部门批准。据悉,这款飞机复飞计划已被推迟至2020年初。

阿斯塔纳航空公司首席规划官阿利古日诺娃(Alma Aliguzhinova)表示,该航空公司旗下的廉价航空公司Fly Arystana将于2021年底开始运行这款飞机。她称,该公司计划直接持有15架飞机,其余的飞机可能通过租赁交易方式提供资金。但她补充称,阿斯塔纳航空不会改变其主要机队的构成。

另外,据一位知情人士说,另一家航空公司订购了10架波音737 MAX 7客机和10架波音MAX 10喷气式飞机。不过下订单的航空公司名字未被透露。

2018年,印尼狮航一架波音737MAX客机从雅加达起飞后不久坠毁,机上189人全部遇难。2019年3月,该机型在埃塞俄比亚发生第二起致命空难,机上157人死亡。该系列机型随后遭到全球停飞。

逾255万亿美元全球债务“压顶” 人均债务接近3.25万美元

不断激增的债务规模正成为阻碍全球经济复苏的一大障碍。

据国际金融协会(IIF)公布的最新数据显示,2019年全球债务或将创下逾255万亿美元的纪录高点,若按全球77亿人口计算,人均债务接近3.25万美元。

逾255万亿美元债务规模,也相当于全球经济总量的逾3倍。

值得注意的是,政府债务与企业债务是全球债务规模激增的两大主要因素。其中今年上半年增幅最多的是政府债务,同比增加约1.5个百分点,全球政府债务规模已突破70万美元大关,其次是非金融企业债务规模,同比增幅达到1个百分点,同样超过70万亿美元。

“这背后,是2008年次贷危机爆发后,国家与企业都在利用当时全球宽松货币政策环境与超低利率,大幅举债发展经济,导致如今债务规模居高不下。”TS Lombard公司全球宏观部门主管Dario Perkins向21世纪经济报道记者分析说。

IIF此次列举了当前债务推动型经济成长所存在的局限性和潜在风险。比如全球经济成长进一步放缓,越来越依赖筹借外债的新兴市场(例如:土耳其、墨西哥和智利)可能会面临风险;债务水平较高的国家(例如:意大利、黎巴嫩)以及那些政府债务增长迅速的国家(例如:阿根廷、巴西、南非、希腊)将更难通过刺激性财政政策提振经济发展,而日本、新加坡、韩国和美国等面临高气候风险的高负债国家则难以筹措足够资金应对气候变化等。

“更令金融市场担心的是,随着越来越多国家央行倾向采取负利率政策刺激经济增长并减轻债务利息偿付开支,大量金融机构正担心债券类资产失宠(因为缺乏正收益)且市场定价混乱,因此纷纷远离债券市场,导致国家与企业持续发债融资驱动经济发展的难度越来越大。”Dario Perkins表示。

“但是,随着当前越来越多国家央行正考虑重新启动QE,低利率环境依然会激发全球债务规模增加。”瑞银CEO埃尔莫提指出。

在一位华尔街对冲基金经理看来,当前全球债务规模激增与负利率环境正构成一种“恶性循环”,一面是越来越多金融机构不愿为负利率债券倒贴本金,另一面是政府与企业迫切希望以负利率发行更多债券筹资规避风险。

“我个人不会买收益率低于0的债券……有些非理性的东西在里面。”摩根大通首席执行官Jamie Dimon坦言。

债务激增的五大驱动力

在2008年次贷危机爆发后,全球债务突然激增,成为全球金融市场一大奇特现象。

Dario Perkins指出,全球债务之所以在过去10年激增,主要是基于5大原因,一是次贷危机爆发后多个国家央行采取零利率与QE政策,导致发债融资成本骤降,驱动大量政府与企业低息发债融资;二是在结构性经济改革难以落地的情况下,越来越多国家政府主要依靠举债融资发展经济,加之不少国家老龄化社会来临导致社会福利开支等增加,导致政府债务规模持续激增;三是企业积极利用低息发债置换此前的高息债券并拓展新的业务,也令企业债券规模快速增加;四是很多国家僵尸企业清理步伐缓慢,导致政府部门不得不举债融资维持这些企业日常经营以减轻社会失业压力,导致政府不得不背负更高债务;五是越来越多国家都加大基建项目投资建设作为刺激经济复苏的重要推动力,而基建投资款主要来自政府企业举债。

不过,欧美国家与新兴市场的债务规模发展路径截然不同。IIF数据显示,在西方发达国家,债务规模上升较快的,主要是政府债务,比如过去10年欧美国家政府债务规模增长17万亿美元,达到52万亿美元,其中美国政府债务额突破23万亿美元,占GDP的103%;新兴市场债务规模上升较快的则是非金融企业债务,过去10年增幅达到10万亿美元,至30万亿美元。

在Dario Perkins看来,这与欧美国家、新兴市场国家不同经济体制存在着密切联系。比如欧美国家基建项目投资建设主要是政府行为,由政府举债筹资,而新兴市场国家则通过政府背景企业进行发债筹集资金,用于基建项目投资。

随着债务规模快速增加,由债务推动型经济成长所带来的风险隐患正被越来越多国际金融组织密切关注。

IMF此前发布报告警告,高额政府债务和财政赤字令人担忧,因为政府债务高企的国家很容易受到全球金融环境骤然收紧冲击,同时高额债务也会限制政府利用财政政策应对经济下行周期的能力。

值得注意的是,随着当前全球经济衰退压力加大,债务推动型经济成长的风险隐患开始初露端倪。

美国评级机构标普公布最新数据显示,今年以来91家企业出现债务违约,超过2018年全年(82家)。如果按此速度发展,2019年全年违约企业将超过100家,创下过去三年以来最高水平。

“某种程度而言,此前政府企业债务规模激增的确带来了一定经济发展红利,比如2009年评级在BB以下的企业债务违约几率(未来一年债务违约几率)在10%,但到2018年降至2%,这是因为当时宽松货币政策环境让企业容易低成本借新还旧躲避债务危机,但现在当债务规模不断刷新历史新高,当下一个经济衰退来临时,企业再用借新还旧方法就不见得有人买单,因此当前企业债务违约风险已经在上升。”BMO资本市场策略师Jon Hill分析说。这背后,是企业债务并没有因此消失,反而因过去10年宽松货币政策环境越滚越大,直到现在债务规模突破某个临界点,面临泡沫破裂风险。

借新还旧“难度骤增”

值得注意的是,面对全球债务规模激增,越来越多国家政府相继祭出负利率政策,导致当前逾17万亿美元债券收益率随之跌入负值。

这引发越来越多金融机构纷纷对负利率债券用脚投票,究其原因,持有负利率债券到期的机构不但拿不到债券利率,还要倒贴一部分投资本金。

“甚至部分金融投资机构认为,负利率正帮助一些国家企业大幅减轻债务利息开支同时,还能继续以超低利率发债融资,但受损失的却是他们这些债券持有者。”Jon Hill向记者直言。

他坦言,目前金融市场普遍观点是,负利率发债的好处,就是能让政府与企业顺利规避债务兑付违约风险,但金融机构为此所付出的代价,却是用很低的投资收益承担极高的债券违约风险。

资产管理规模超过124亿美元的摩根大通基金经理William Eigen明确表示,他不会为了借钱给别人(投资债券)而倒贴本金利息,这不是固定收益投资,这是固定损失投资。

值得注意的是,鉴于债券投资回报过低且风险收益不匹配,越来越多金融机构与富人正倾向持有现金而不做任何债券投资。瑞银全球财富管理在8-10月对逾3400名最富有的投资者(净资产至少100万美元)调查发现,60%受访者正考虑进一步提高现金水平。

股神巴菲特管理的伯克希尔·哈撒韦公布三季报显示,它已经持有的相当于1/4企业市值的现金储备。

“目前,金融市场担心负利率政策与债务规模持续激增相叠加,正导致流动性陷阱问题越演越烈,即当名义利率持续降低达到负利率后,人们宁可持有现金,也不愿将资金进行任何投资,这对仍需继续大幅举债融资刺激经济发展规避风险的政府与企业而言,反而是最不愿看到的局面。”Jon Hill强调说。